Nuovi delitti bancari

10 Marzo 2009

Come mai il dollaro non è ancora collassato, anzi si rafforza sull’euro? Perchè le banche europee lo comprano a man bassa, a trilioni. E perchè lo comprano? La risposta la dà la Banca per i Regolamenti Internazionali (BRI):

Le banche europee si sono stra-indebitate a breve in divise locali (euro, franchi svizzeri, sterline) per «finanziare posizioni ‘long’ in dollari USA»

(1). Se ben capisco, hanno investito in USA, fidando in continui rialzi finanziari, i nostri risparmi nei nostri conti correnti in euro - i famosi prestiti a breve non sono che questo. E’ un’azione criminale (mica ci hanno chiesto il permesso, nè ci hanno compensato con una parte dei loro profitti negli anni belli) ma perfettamente «legale», dato che l’eurocrazia ha legalizzato la «banca universale», ossia ha abbattuto il muro di separazione tra la normale banca commerciale di deposito, e quella d’investimento, speculativa. E così, a nostra insaputa, i nostri risparmi ritirabili a vista (in teoria) sono andati a finanziare non già dei fidi nella zona euro, ma non si sa quali «investimenti» in USA.

Anzi, si sa, si indovina: hanno investito in strumenti finanziari derivati, invenzioni della ingegneria finanziaria di carta «made in USA»: nulla che abbia sostenuto l’economia reale almeno in America. Hanno sostenuto gli iper-consumi dei grassi cittadini americani, che là costituiscono il 73% del PIL.

Così si spiega come mai, ad ogni nuovo rovescio e crollo della finanza americana, ad ogni scoppio di una delle infinite bolle USA, le nostre banche si buttano freneticamente a comprare dollari: ne hanno bisogno per coprire le loro posizioni perdenti, pagare i margin-calls, eccetera. «Siccome negli ultimi otto anni la moneta globale dei bilanci è stata il dollaro, la distruzione di capitale cui stiamo assistendo lascia le banche affamate di dollari», dice Simon Derrick, direttore monetario della Bank of New York Mellon; «il dollaro si apprezzerà ancor più», prevede

(2).

Sicchè le nostre banche europee, coi nostri soldi, devono comprare palate di dollari mentre questi rincarano: bell’affare, complimenti. E fanno mancare il credito qui in Europa, anche alle aziende sane (grazie, banchieri). Ma non è finita: siccome i risparmiatori europei non si fidano più tanto di lasciare i loro depositi nemmeno in pronti-contro-termine, le banche europee si sono esposte «a un rischio di rifinanziamento», come dice eufemisticamente la BRI. Le banche dipendono da una fonte di finanziamento «instabile», ossia i risparmi nostri, che teniamo sul conto corrente, ritirabili a vista, e che tendiamo (ancora troppo poco) a ritirare per tenereli sotto la mattonella.

Insomma comprano dollari rincarati con euro svalutati, e sempre meno disponibili. Congratulazioni, genii della finanza globale. Secondo la BRI, hanno già maturato un «financing gap», ossia proprio non trovano i soldi di cui hanno bisogno per tappare le falle dei loro pseudo-investimenti in USA. Sul pelo dell’insolvenza.

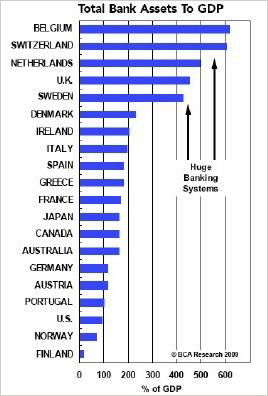

E di quanto è il «financing gap» delle banche europee? Sciocchezzuole: la BRI lo valuta in 2 trilioni di dollari. Il sistema bancario svizzero ha un gap di 300 miliardi (molto alto, rispetto al PIL elvetico). Le banche tedesche, altri 300 miliardi; 150 quelle olandesi. Le banche francesi e belge sono «pari», tenuto conto di attivi e passivi esteri. Quelle italiane non vengono nemmeno citate: speriamo che sia un buon segno, ma ne dubitiamo.

Non c’è bisogno di dirlo, anche l’invenzione europoide della «banca universale» è una scopiazzatura servile dell’America. Proprio gli USA, nel fondo della Depressione anni ‘30, avevano stabilito (o ripristinato) il divieto per le banche commerciali di deposito di agire come banche d’affari; e proprio perchè questa confusione tra depositi e speculazione era stata la causa della grande crisi del ‘29. La legge di separazione, Glass-Steagall Act, è durata per oltre mezzo secolo, moderando le follie finanziarie più assurde. Il Congresso, obbedendo alla lobby bancaria, l’ha cancellata nel 1999. Sono bastati meno di dieci anni, e questa «deregulation» ha di nuovo provocato la crisi del ‘29, solo molto più in grande.

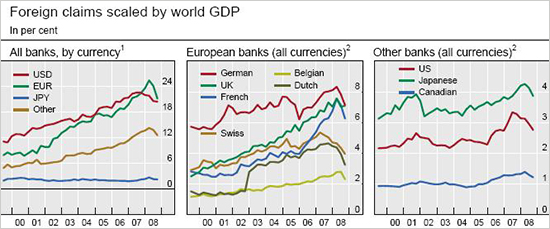

Perseverare diabolicum, si può commentare. La globalizzazione - ossia la libera circolazione dei capitali - ha moltiplicato enormemente il rischio dell’azzardo. Il totale degli investimenti transfrontalieri delle banche è passato - informa la BRI - dal 10% del 2000 al 30% del 2007, da 11 a 31 miliardi di dollari. E «questa accelerazione coincide con la crescita degli hedge funds, della finanza strutturata, e con l’adozione del modello della banca universale che coniuga l’attività della banca di deposito e d’investimento».

In USA, le banche hanno pagato i politici (sono i massimi donatori di fondi ai partiti) per far togliere il divieto. Provate a indovinare sotto quale impulso, e in cambio di quali compensi, la UE ha creato la «banca universale». I politici e gli eurocrati hanno fatto questo proprio per consentire alla speculazione, che li ha pagati, di mettere le mani sui risparmi dei depositanti che non volevano rischi: atto, prima che di irresponsabilità, di tradimento - e ovviamente di stupidità e di ignoranza, da gente che non conosceva la lezione del 1929. Quanto alle banche, ottenuto quel che volevano, hanno «investito» rivelando una incompetenza che, prima, noi ingenui non sospettavamo. Sì, perchè questa è la rivelazione: noi affidavamo i nostri risparmi ai banchieri con la fiducia di chi dice: pensateci voi, che sapete investirli meglio di me. Abbiamo visto come: dopo averci depredati (senza nemmeno pagarci gli interessi) sono esse stesse sull’orlo dell’abisso.

Il fatto è che l’abito nuovo del «banchiere d’affari» è stato rivestito da banchieri di deposito, che di quel meraviglioso mondo di Wall Street e della City sapevano quanto noi, o anche meno. I due mestieri richiedono competenze e mentalità quasi opposte. Il banchiere di deposito si occupa di sapere quando gli sarà rimborsato il prestito o il fido che ha accordato. Il banchiere d’affari si occupa e si agita per vendere a qualcuno un debito, magari «cartolarizzato».

Questo spiega perchè le banche europee sono messe peggio delle banche USA, dove almeno un’esperienza di banche d’investimento c’è. Il sistema bancario europeo è esposto per 35 volte il capitale, contro 20 volte delle grandi banche USA (che astutamente hanno rifilato i loro «investimenti» a terzi, mentre le nostre se li sono tenuti in «in house operations»). Il 40% dei titoli cartolarizzati creati in USA è detenuto da stranieri, e appunto, da europei

(3).

Vero è che, quando piovono bombe atomiche, un Paese colpito da 20 testate nucleari non sta poi meglio di uno che ne ha ricevuto 35. Ma tuttavia è amaramente ridicolo vedere come la Deutsche Bank - la cui esperienza storica consisteva nel finanziare le medie industrie tedesche, in quel «capitalismo renano» dello sviluppo sociale di un territorio noto - s’è data a «fa’ l’americano»: oggi i derivati compongono il 55% degli «attivi» di Deutsche, e il 33% di azioni. L’UBS è quasi alla pari, con il 40% dei suoi attivi in finanza derivata. Attivi divenuti «tossici», e per lo più americani.

Nell’insieme, le banche europee hanno in bilancio «attivi» di questo genere per 25 trilioni di euro, ossia 2,7 volte il prodotto interno lordo della zona euro; cifra tale, da costituire un «rischio sistemico» per gli Stati stessi. Molti di questi cosiddetti attivi sono americani, e stanno piombando a picco. Da qui la disperata ricerca di 2 trilioni di dollari da parte delle nostre banche.

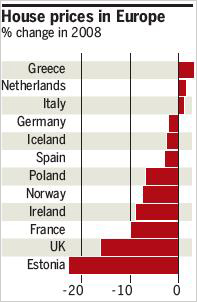

Che si aggiungono ai 1,4 trilioni di dollari di esposizione nell’Europa dell’Est, quella bella pensata con cui i neo-banchieri «d’affari» europei hanno creduto di trovare un Eldorado tutto loro (chissà perchè, i banchieri d’affari americani non si sono precipitati in quel mercato a farci concorrenza).

Le banche di Austria, Italia, Francia, Germania e Svezia contano per l’85% dei prestiti fatti all’Est. Senza contare che i debiti delle imprese nella zona euro sono il 95% del PIL della stessa zona, in confronto al 50% degli Stati Uniti; bella prospettiva, in epoca di fallimenti a catena.

Goldman Sachs valuta le perdite complessive delle banche dell’eurozona in 915 miliardi di euro, ossia il 10% del PIL di tutta l’eurozona; e finora, le nostre banche ne hanno ascritto a perdita «solo» il 4% del PIL europeo. Soldi nostri, presenti e futuri, che dovremo pagare con le tasse o con la perdita di potere d’acquisto da inflazione.

E queste sono ancora briciole in confronto ai giochi che i neo-banchieri d’affari europei hanno fatto con i CDS, i Credit Default Swaps, nella frenesia di accrescere il loro volume d’affari. L’hanno fatto aggirando la già debole normativa prudenziale che obbliga le banche a conservare una «riserva» di sicurezza per ogni credito accordato, contro il rischio di insolvenza del debitore.

Quella riserva inoperosa è un costo; perchè invece non usarla per speculare, e coprirsi dal rischio con un’assicurazione? I CDS sono appunto tale «assicurazione»: una controparte - tipicamente, l’americana AIG, ma anche altre banche d’affari e hedge funds - si fa pagare un premio garantendo alla banca di coprire la perdita, se avviene che i debitori non paghino. Così le banche hanno potuto smobilizzare le «riserve» e gettarle nella speculazione, accrescendo sulla carta il loro «ritorno sugli investimenti», ossia i loro profitti

(4).

I regolatori e sorveglianti - ossia le Banche Centrali - hanno accettato per buona questa assicurazione (grazie anche a loro, da parte di noi tutti). E non hanno mosso obiezione nemmeno quando le banche hanno diviso i loro rischi in «blocchi», sottoscrivendo diverse assicurazioni per diversi livelli di rischio; e poi hanno rifilato i «blocchi» più rischiosi a investitori privati per lo più ignari, magnificando quegli escrementi infiocchetatti come fossero gioielli. Ogni piccolo imprenditore italiano sa per esperienza che, negli anni scorsi, come condizione per ottenere un fido, si è visto offrire dalla banca di comprare qualcuno di questi mirabolanti prodotti. Chi ha accettato questo contratto leonino - un reato penale? Per favore la magistratura risponda - è già morto e sepolto, almeno come imprenditore, e talvolta come persona fisica.

Per i rischi meno rischiosi, invece, le banche si sono assicurate con hedge funds americani e assicuratori professionali come il gigante AIG: un favore tra amici. Tanto, pensavano gli uni e gli altri, è molto, molto improbabile che si debba mai rifondere. Invece, quando questi portafogli di «attivi» assicurati si sono deprezzati ogni giorno di più, gli «assicuratori» hanno dovuto rifondere.

E nessuno di loro aveva da parte il necessario. Gli hedge funds, si è visto subito, non avevano nulla per tener fede all’impegno. Ma anche il colossale AIG s’è trovata rapidamente a secco, e da mesi vive facendosi prestare miliardi di dollari dallo Stato americano, per pagare il dovuto agli assicurati. E’ la quarta volta che AIG batte cassa al Tesoro, sostenendo che se diventa insolvente - essendo presente in 140 Paesi - è tutta l’attività assicurativa nel mondo che implode, non solo quella bancaria. Le banche europee che hanno comprato i CDS della AIG, se non vengono rifuse secondo contratto, devono raccogliere 10 miliardi di dollari di capitali, cosa impossibile di questi tempi; i normali cittadini che hanno contratto assicurazioni sulla vita, scossi nella fiducia nelle assicurazioni, possono ritirare parte dei loro fondi nelle agenzie assicurative, che valgono in USA 19 trilioni di dollari

(5).

Il governo americano paga la fattura di AIG; nessun problema, sono dollari che stampa al momento. Il fatto è che questi dollari a miliardi non restano in America, ma in Europa e persino in Cina. La AIG ha sborsato 6 miliardi di dollari alla Deutsche Bank solo tra settembre e dicembre 2008; cifre colossali anche se non precisate, a Société Générale e Caylon (Francia), a Royal Bank of Scotland e HSBC (Gran Bretagna), a fondi sovrani che s’erano assicurati... insomma, centinaia di miliardi a banche estere del mondo. I cittadini, a vedere i loro soldi fluire all’estero come fiumi, cominciano a fumare. La rivolta è imminente. E non si sa fino a quando la AIG sarà in grado di tener fede agli impegni presi con le nostre banche.

Il rischio ha ricadute incalcolabili. Questi CDS, che si presumeva «trasferissero il rischio» (agli ingenui), lo moltiplicano enormemente. S’è visto quando è fallita Lehman Brothers: non solo ha fatto fallimento sul suo debito di 600 miliardi di dolalri, ma non ha rifuso le «assicurazioni» di 400-500 miliardi di CDS. I contratti CDS hanno amplificato le perdite del fallimento Lehman del 50%, secondo il Financial Times.

E’ noto da dicembre che tre banche europee, due francesi e una tedesca, sono esposte coi CDS fino al piede nella fossa. I governi europei si stanno accodando all’idea di Tremonti, di dichiarare una moratoria sui pagamenti di questi CDS, per dieci anni. Piccola misura: sarebbe necessario dichiarare nulli e vuoti tutti questi contratti (o almeno quelli sottoscritti da puri speculatori, che hanno comprato CDS senza detenere il «bene» assicurato, per esempio scommettendo sul default degli Stati), e anzi i derivati in generale. Ma comunque è qualcosa.

In USA Paul Volcker, ex capo della FED anni ‘80, comincia a dire che «forse» bisogna ricostituire il divieto per le banche di deposito di speculare come banche d’affari. Insomma rimettere in vigora la Glass-Steagall Act - Forse. Benchè Volcker sia consigliere di Obama, nessuno pare aver raccolto il suo timido invito. Timidamente, il govero inglese esorta i suoi banchieri (che hanno sofferto un ritiro di fondi pari a 1 trilione di dollari in poche settimane) ad usare i miliardi di sterline che ricevono per i salvataggi in prestiti all’economia reale, non per distribuire dividendi agli azionisti.

E tutto questo, mentre - nonostante i salvataggi sempre più costosi per intere generazioni di contribuenti - annunnci di perdite enormi continuano a succedersi a ritmo accelerato, e mentre l’economia locale si restringe a vista d’occhio, rendendo improbabile una rapida ripresa: quale «motore» infatti, anche dopo il grande repulisti, dovrebbe tirare? Tutti i «motori» - ossia tutte le economie nazionali - cinesi, americane, giapponesi, europee, asiatiche russe - stanno cadendo di giri contemporaneamente, e una dopo l’altra si fermano. Non c’è trazione

(6).

Le imprese, come le famiglie, sono ricorse troppo al debito nell’ultimo decennio. Più di quanto possano pagare. Le banche hanno indebitato gli americani di 18 trilioni nel 1995; nel 2007, di 45 trilioni: una crescita del 170%, mentre nello stesso periodo il prodotto interno lordo americano (la ricchezza reale) cresceva dell’87%. Mettiamo in prospettiva queste cifre: il PIL del mondo intero è sui 50 trilioni. Gli ameriani sono stati indebitati dalle banche per il PIL mondiale, e per quasi quattro volte il PIL americano. Negli anni ‘50-80, ogni dollaro di PIL che il lavoratore americano aggiungeva, mobilitava 1,5 dollari di crediti; nel 2007, per ogni dollaro faticosamente guadagnato, si mobilitavano 4,5 dollari di crediti. Ecco il delitto di fondo, causa di ogni storica rovina: la pretesa usuraria di estrarre interessi eccessivi (profitti finanziari) da un’economia reale troppo piccola per ripagarli. Il gregge, anzichè tosato, è stato scuoiato.

E quel gregge degli usurai, inutile dirlo, siamo noi. Si sono mai viste pecore che chiamano in giudizio i loro macellai, o che li fucilino? Cittadini, magari. Pecore no.

1) BIS Quarterly Review, marzo 2009.

2) Ambrose Evans-Pritchard, «Europe’s banks face a $2 trillion dollar shortage», Telegraph,

5 marzo 2009.

3) Nuriel Roubini, «Are Europe’s banks in worse shape than US banks?», RGE Monitor, 9 marzo 2009.

4) «Radar 8 mars 2009: les risques du secteur bancaire - Sauver les banques, ou sauver les actionnaires et les créanciers?», ContreInfo, 8 marzo 2009.

5) Hugh Son, «AIG Told U.S. Failure May Cripple Banks, Money Funds», Bloomberg, 9 marzo 2009.

6) Edmund Ross, PhD, «The Bad News of This Recession that No One Wants To Talk About»,

Political Bull, 8 marzo2009». As the current recession drags on into its 15th and 16th months there are a lot of predictions about when it will bottom out and when the recovery will begin. Optimistic estimates have the recovery beginning in the later half of 2009. Pessimistic estimates put it well into 2010. What no one seems to be asking is what engine is actually going to pull the economy out of this recession?».

Home >

Economia Back to top

|

La

casa editrice EFFEDIEFFE ed il direttore Maurizio Blondet, proprietari

dei contenuti del giornale on-line, diffidano dal riportare su altri siti, blog,

forum, o in qualsiasi altra forma (cartacea, audio, etc.) e attraverso attività di spamming e mailing i

suddetti contenuti, in ciò affidandosi alle leggi che tutelano il

copyright ed i diritti d’autore. Con l’accesso al giornale on-line

riservato ai soli abbonati ogni abuso in questo senso, prima tollerato,

sarà perseguito legalmente anche a nome dei nostri abbonati. Invitiamo inoltre i detentori,a togliere

dai rispettivi archivi i nostri articoli. |

|

Nessun commento per questo articolo

Aggiungi commento