Questa si chiama Depressione

29 Settembre 2008

«Se Hank Paulson ha sbagliato diagnosi, possiamo solo pregare», scriveva qualche giorno fa il giornalista del Times Gerard Baker.

Ebbene: Paulson sta fallendo

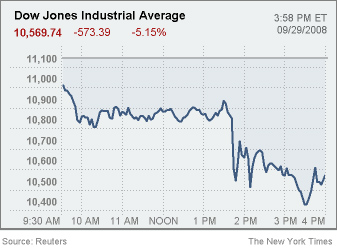

(1). All’annuncio del varo del suo piano di salvataggio, 700 miliardi di dollari, i «mercati» del mondo hanno risposto crollando, anzichè salendo. I tassi interbancari non fanno che crescere: le banche non si fidano a prestarsi un centesimo tra loro. E’ una specie di «corsa agli sportelli» fatta però non dai risparmiatori, ma dai banchieri stessi.

I prestiti interbancari sono paralizzati, sicchè le banche ricorrono alla Federal Reserve: che ha prestato loro fino 1.880 miliardi di dollari al giorno (fate il confronto col pacchetto di salvataggio di Paulson, 700 miliardi) solo per tenerle a galla. In pratica, le banche sono in reparto-rianimazione, sotto trasfusione e con machina cuore-polmoni.

Gli hedge fund non sanno dove investire i fondi dei loro clienti (quei pochi che gli sono rimasti dopo i ritri in massa) e - come vecchi pensionati timorosi - li parcheggiano in Buoni del Tesoro USA, ad interesse zero. Ma non si fidano di lasciarli in banca, nemmeno loro. In tempi di crisi estrema, i BOT sono quanto più v’è di vicino al denaro liquido, e poi sono «sicuri». Ma è proprio così?

L’America ha bisogno che ogni giorno investitori esteri (Cina, Giappone) gli compri due miliardi di dollari di BOT, giusto per stare a galla. Quando gli investitori esteri avranno paura dell’insolvenza USA, sarà l’implosione definitiva.

Dov’è l’errore diagnostico, l’ha spiegato in breve l’economista francese Paul Jorion

(2). Secondo il Piano Paulson, la crisi è in fondo circoscritta agli «attivi» ipotecari oggi deprezzati, al punto da essere «tossici» (nessuno li compra a qualunque prezzo). Coi 700 miliardi, lo Stato americano conta di comprare quei tossici a 75% del loro valore facciale (ne valgono il 20-30%, ad essere buoni), liberandone i portafogli delle banche e degli speculatori che ne sono gravati, regalando loro altro denaro e mettendo un termine al dubbio («sfiducia») che paralizza l’intero settore del credito.

In base a questa ipotesi, si tratterebbe di assorbire un 5% di mutui non pagati e di scontare un calo del 20% nell’immobiliare. L’idea è che il sistema, «flessibile» e «resiliente», dopo il crollo sia riprenda, con una salita a V.

L’altra ipotesi diagnostica dice invece: il crack dei sub-prime ha rivelato una fragilità strutturale molto più profonda, che potrebbe avere effetti a cascata sui diversi segmenti dei mercati del credito: innescare cioè, scrive Jorion, il processo di liquidazione «della montagna di debiti che si sono accumulati da vent’anni in USA e nel settore finanziario mondiale, alimentati dai deficit gemelli USA (pubblico e dell’import-export) che è rinforzato dal consumo a credito delle famiglie americane. La liquidazione di questo debito, rete inestricabile di promesse, di controparti, di effetti-leva, di assicurazioni e di prodotti derivati, mette in gioco forze - e cifre - che nessuna autorità di regolazione può padroneggiare».

Vediamo le forze e cifre in gioco, ossia i debiti correnti in America. Crediti ipotecari alle famiglie (mutui), sui 12 mila miliardi di dollari, ossia 12 trilioni, quasi quanto il PIL degli Stati Uniti. Crediti ipotecari commerciali: 2.600 miliardi. Crediti al consumo (carte di credito, auto e acquisti a rate, eccetera) e alle imprese: 20 mila miliardi di dollari. Diciamo 35 trilioni, tre volte il PIL americano.

Ci sono inoltre 1.479 banche e 158 casse di risparmio in difficoltà, con 3.200 miliardi di attivi. E i loro depositi sono garantiti, è vero, dalla FDIC, l’ente che «copre» i depositi fino a 100 mila dollari. Di quanto dispone il FDIC per questo? Di 78 miliardi.

Il piano Paulson è come una rete da pesca, con cui si cerca di fermare una palla di cannone.

Non è che in Europa vada meglio. La BCE, insieme alla Banca d’Inghilterra e a quella svizzera, ha iniettato liquidità alle banche europee in proporzione alla FED. Anche da noi «non esiste più un mercato del credito, e i soli finanziamenti vengono dalle Banche Centrali» (come dicono alla UBS).

La banca Fortis, belga, è stata nazionalizzata insieme da Belgio, Olanda e Lussemburgo: le sue esposizioni infatti sono pari al PIL del Belgio, e una sola nazione non può salvare banche così grosse. Però il compito di questi salvataggi, secondo Maastricht, non spetta alla BCE ma alle Banche (ex) Centrali nazionali.

Cosa accadrà quando vacillerà la Deutsche Bank, la cui esposizione è pari ai due terzi del PIL tedesco? Gli altri Paesi accetteranno di pagare questo salvataggio, e gli altri imminenti e probabili?

Questo è il problema irrisolto della UE: avere una Banca Centrale prima di un governo centrale. In uno Stato nazionale sovrano, la solidarietà nazionale per cui le altre regioni soccorrono una regione in difficoltà, va da sè (fino a quando, tuttavia, non si sa). Ma se crolla Unicredit, Berlino non vorrà pagare il conto delle cicale italiane; e se crolla Deutsche, i Paesi mediterranei pagheranno per i ricchi e arroganti tedeschi?

La decisione di Paulson è sbagliata, ma almeno è stata una decisione politica, quindi rapida e non automatica. In un caso simile, i ministri delle Finanze europee si devono trovare a Bruxelles e parlare.

«Prima che arrivino, e non diciamo prima che abbiano concordato una decisione, i mercati sarebbero già fusi da un po’», scrive Wolfgang Munchau, uno dei direttori-columnist del Financial Times

(3). «L’America avrà bisogno di un piano migliore, ma l’Europa ha bisogno di molto di più: di un sistema capace di elaborare un piano».

Chissà se, alla fine, chi di noi sopravviverà potrà assistere a un grande processo di Norimberga con l’intera eurocrazia sul banco, colpevole - fra l’altro - di non aver usato le norme anti-trust per impedire che banche diventassero più grosse di interi Stati (e dunque insalvabili), e di non aver previsto un piano per la crisi sistemica prevedibilissima che si sta svolgendo sotto i nostri occhi.

Per intanto, consoliamoci: anche se il Piano Paulson avesse funzionato, non ci avrebbe scampato dalla Depressione in arrivo. Non era quello il suo scopo: voleva salvare solo Wall Street nella sua condizione attuale, che - come abbiamo visto - è comunque disastrosa, basata com’è su montagne di debiti accumulate l’una sull’altra in instabile equilibrio.

La paralisi del credito che dura nonostante «iniezioni» e «piani» è un segno dei più infausti.

Il credito è il lubrificante dell’economia moderna, specie in USA. La scarsità improvvisa di credito produrrà la bancarotta di General Motors e Ford (già con l’acqua alla gola) e quindi i primi effetti sull’economia reale.

I licenziamenti in massa creeranno la nota spirale che si auto-alimenta: altre famiglie non saranno in grado di pagare il mutuo e le rate per l’auto e sulla carta di credito. I prezzi immobiliari cadranno ancora, e così le auto e le merci di consumo (è dubbio se la deflazione non sarà più che compensata dall’iper-inflazione dovuta alle immani «iniezioni di liquidità» delle Banche Centrali); in ogni caso, anche le banche sane, che hanno acceso mutui a solvibili, andranno verso l’insolvenza.

In Europa, non andrà meglio. Già ora le Banche Centrali di Norvegia, Svezia e Danimarca stanno tentando disperati salvataggi (e inutili); sono al Nord le situazioni peggiori.

In Danimarca, il debito delle famiglie è cresciuto fino ad essere il più alto del mondo, 260% del PIL, contro «solo» il 135% degli Stati Uniti. In Svezia, la Volvo denuncia un calo di vendite dell’8% e ha licenziati 25 mila lavoratori. Le banche svedesi, che s’erano gettate ad «investire» nei Paesi baltici, sono sull’orlo del fallimento ora che nei Paesi Baltici, la «nuova Europa», è già cominciata la recessione. Il contraccolpo sarà un «credit crinch» accentuato in Svezia.

Vediamo ora l’effetto-Fortis, così potremo avere un’idea dell’effetto- Deutsche Bank: entrambe sono così sottocapitalizzate (50 euro di esposizione per 1 di capitale proprio, contro i 20-30 delle banche USA) che anche un lieve deprezzamento degli attivi può avere effetti catastrofici moltiplicatori. E il PIL tedesco è calato questo trimestre dello 0,5%, e gli ordinativi alle sue pregiate industrie scendono inesorabilmente da otto mesi.

Della Gran Bretagna non parliamo: la sua struttura economica «americana» è già in «meltdown» (fusione) con banche che falliscono e sono nazionalizzate l’una dopo l’altra. La Spagna subisce lo scoppio della bolla immobiliare, persino peggiore di quella americana.

La Cina, che ha confidato troppo nel cliente americano per le sue carabattole - tanto da prestargli il denaro per comprarle - ora ha davanti un futuro un po’ preoccupante: già un terzo delle aziende tessili del Guangdong ha chiuso, i prezzi delle case stanno scendendo anche a Pechino e a Shanghai, il «Baltic dry index», che misura i costi dei trasporti navali di merci, è calato di due terzi da maggio, segno che meno merci vengono trasportate. Il Giappone è già in recessione; e presto lo saranno le «tigri» asiatiche.

Tutto ciò si chiama Depressione Globale.

1) Nouriel Roubini, «The US and global financial crisis is becoming much more severe in spite of the Treasury rescue plan. The risk of a total systemis meltdown is now as high as ever», RGE Monitor, 29 settembre 2008.

2) Paul Jorion, «Plan Paulson: trop peu, trop tard?», ContreInfo, 29 settembre 2008.

3) Wolfgang Munchau, «Paulson’s problem presents lesson for us all», Financial Times, 28 settembre 2008.

Home >

Economia Back to top

|

La

casa editrice EFFEDIEFFE ed il direttore Maurizio Blondet, proprietari

dei contenuti del giornale on-line, diffidano dal riportare su altri siti, blog,

forum, o in qualsiasi altra forma (cartacea, audio, etc.) e attraverso attività di spamming e mailing i

suddetti contenuti, in ciò affidandosi alle leggi che tutelano il

copyright ed i diritti d’autore. Con l’accesso al giornale on-line

riservato ai soli abbonati ogni abuso in questo senso, prima tollerato,

sarà perseguito legalmente. Invitiamo inoltre i detentori,a togliere

dai rispettivi archivi i nostri articoli. |

|

Nessun commento per questo articolo

Aggiungi commento