Deflazione, follie e idiozie

21 Dicembre 2008

Come tutte le misure astronomiche, l’entità della cifra può sfuggire al

lettore. Nè basta dire che essa corrisponde ad oltre il 60% del PIL

americano.

Un analista di nome Jim Bianco ha provato a mettere questa cifra a confronto con le storiche grandi spese dell’America.

L’acquisto della Louisiana:

nel 1803, Napoleone vendette agli USA il territorio della Louisiana

francese, oltre 2 milioni di chilometri quadrati, per 15 milioni di

dollari dell’epoca. Al valore attuale, sarebbero 217 miliardi di

dollari. Per il solo «salvataggio» di Citigroup, tutt’altro che

riuscito, il Tesoro e la FED hanno speso fino ad oggi 290 miliardi di

dollari.

Il New Deal costò

32 miliardi di dollari dell’epoca, nel decennio 1931-1939. Sono 500

miliardi di dollari di oggi. Un po’ meno di quanto la FED ha finora

speso per acquistare attivi dalle finanzarie per far rivivere il

mercato monetario.

La Guerra di Corea

costò all’epoca 54 miliardi di dollari, ossia - al valore attuale - 454

miliardi. Il salvataggio di Fannie Mae e Freddie Mac è costato agli

americani 600 miliardi, fino ad oggi.

Guerra del Vietnam: costo totale 111 miliardi di dollari, pari ad attuali 698 miliardi.

La Corsa alla Luna:

l’entusiasmante impresa tecnico-scientifica, che ebbe enormi ricadute

positive sull’economia USA (microchips, miniaturizzazioni, nuovi

materiali, avionica), è costata in tutto 36,4 miliardi di dollari; pari

a 237 miliardi degli svalutati dollari attuali.

La NASA

è costata fino ad oggi un totale di 416,7 miliardi di dollari; ai

valori attuali, sono 851,2 miliardi. Il TARP, il programma di acquisto

di attivi tossici dalle banche speculative voluto dal ministro Paulson

costa poco meno, ossia 700 miliardi.

Crisi delle Casse di Risparmio

(Saving & Loans Crisis): negli anni ’80 il Governo dovette salvare

747 Casse di Risparmio, che s’erano messe a speculare follemente sui

mercati finanziari e immobiliari (primo effetto di una deregulation

dell’epoca). L’operazione costò 153 miliardi di dollari, pari - tenuto

conto dell’inflazione - a 256 miliardi di dollari odierni.

L’invasione dell’Iraq: il costo ad oggi si aggira sui 597 miliardi di dollari.

La somma di queste storiche spese ammonta a 3,92 trilioni, ossia 3.920

miliardi di dollari, spesi nel giro di due secoli. La stessa cifra il

governo USA ha speso da settembre - dilapidato in meno di tre mesi -

non allo scopo di lanciare programmi di ricerca e sviluppo, di

migliorare infrastrutture fisiche, di portare il Paese ad un più alto

livello tecnologico, educativo, produttivo, bensì nell’unico tentativo

di preservare lo status quo finanziario-speculativo. Uno status quo

fallito, e che bisogna cambiare.

Chi paga? Le future generazioni di lavoratori e contribuenti. Oppure la

generazione presente, che soffrirà dell’iper-inflazione; evidentemente

la strada scelta da Bernanke per svalutare il debito USA.

Ma per ora, si spera che anticipino questa montagna di denaro i

creditori, i capitalisti mondiali ancora dotati di soldi, acquistando i

nuovi Buoni del Tesoro che gli USA emetteranno: almeno 1.600 miliardi

di dollari in più nel 2009, secondo gli analisti di Natixis e Royal

Bank of Scotland.

Questa nuova colossale emissione americana concorrerà con quella che

dovranno emettere gli europei (856 miliardi di euro di nuovi titoli di

debito pubblico, ossia il 30% in più rispetto al 2008) e la Gran

Bretagna (165 miliardi, il 114% in più).

I «mercati» dovrebbero assorbire queste alluvioni di debito pubblico. Lo faranno? Paradossalmente, per adesso lo fanno.

«Gli investitori sono talmente terrorizzati che non comprano altro» che

BOT dei vari Stati, dice Alain Gallon di Natixis. Poichè hanno perso un

sacco di soldi (e temono di perderne ancora) con gli altri prodotti

finanziari, con le azioni, i derivati, le obbligazioni emesse da

aziende, si rifugiano nel debito di Stato, proprio perchè lo credono

garantito dallo Stato.

Arraffano BOT a tale ritmo, che il loro rendimento cala. I terrorizzati

accettano BOT americani che rendono lo 0,02%, Bund tedeschi a cinque

anni che rendono il 2,5%.

In questo momento, gli Stati si indebitano a costo zero; ma è un

beneficio del tutto illusorio, che prepara il collasso finale. Perchè?

Perchè il mercato mondiale del debito è un serbatoio più o meno fisso,

valutato dalla Banca dei Regolamenti Internazionali sui 60.400 miliardi

di dollari (60,4 trilioni): nella crisi, i capitali che vengono

prestati agli Stati sono quelli che vengono sottratti alle imprese,

alle obbligazioni emessi dalle aziende per finanziare le loro

produzioni.

L’economia privata - la sola a cui è affidata la speranza della ripresa

futura - non riesce più a finanziarsi sul mercato azionario; e nemmeno

può godere del momentaneo e triste privilegio che la deflazione dà alle

obbligazioni: quelle emissioni a reddito fisso che la inflazione

penalizza, perchè ne erode il rendimento, diventano infatti appetibili

in deflazione, perchè rendimenti fissi anche modesti sono privilegiati

quando i prezzi scendono.

Ma oggi, le obbligazioni private non sono desiderate; troppo rischiose.

Il debito pubblico sottrae risorse al debito privato, dunque

all’economia reale.

Quanto durerà il beneficio dell’indebitamento pubblico a basso costo?

Finchè dura la crisi, dicono gli analisti. Perchè appena l’economia

desse segni di ripresa, allora le obbligazioni delle imprese

tornerebbero appetibili, ovviamente a più alto interesse, e gli Stati

dovrebbero offrire rendimenti molto più alti per invogliare compratori

dei loro BOT.

«La prossima crisi finanziaria potrebbe nascere dal costo schiacciante

accollatosi dagli Stati per combattere la crisi finanziaria presente»,

dice David Walker, già capo della contabilitù generale USA (Government

Accountability Office).

«Possiamo avere una super-crisi subprime associata con il collasso del

governo federale». Appena si muovesse l’economia, il debito pubblico

schizzerebbe alle stelle (specie per Stati come l’Italia, molto

indebitati e poco stimati); l’inflazione esploderebbe, provocando

ulteriore rincari degli interessi; per consumatori e imprese, il

ricorso ai prestiti diverrebbe più costoso, e ciò soffocherebbe di

nuovo la sperata ripresa.

Come una centrale nucleare ultimo modello, il capitalismo terminale è

diventato auto-spegnente. Se si innescherà un principio di ripresa, la

soffocherà coi suoi meccanismi interni.

Ma l’ipotesi è in ogni caso remota. La più probabile è invece un’altra:

che i compratori del debito di Stato perdano fiato, ossia soldi da

prestare acquistando BOT. I compratori sono per lo più fondi pensione,

compagnie di assicurazione, fondi sovrani petroliferi ed asiatici,

cinesi, russi, giapponesi.

Col petrolio a 50 dollari, la Russia ha già consumato un quarto delle

sue ragguardevoli riserve - dissanguandosi al ritmo di 15 miliardi di

dollari a settimana - nel tentativo di frenare la fuga di capitali e la

svalutazione del rublo: ora ha persino rinunciato, svalutando il rublo

due volte in una settimana e aumentando il tasso d’interesse al 13%.

I soldi da piazzare in BOT americani stanno mancando ogni giorno di

più, la Russia rimpicciolisce a vista d’occhio - anche politicamente,

come potenza mondiale - perchè non ha approfittato della precedente

fortuna petrolifera per finanziare la sua scienza e la sua tecnologia,

e per disciplinare i suoi oligarchi «compradores», che ora fanno

fuggire i loro capitali all’estero. Paga il prezzo di essersi voluta

esportatrice di materie prime, anzichè di prodotti finiti di alto

livello

(1).

E la Cina? Anche la grande prestatrice al suo indebitato super-cliente

USA sta perdendo i suoi orgogliosi primati con una velocità

impressionante: milioni di disoccupati in più ogni settimana, disordini

di piazza che minano la solidità stessa del regime capital-comunista,

nonostante i 600 miliardi di dollari stanziati per il rilancio interno

a compenso delle esportazioni crollate.

Ma anche Pechino continua ad applicare la sola ricetta che conosce,

incapace di pensare al di fuori del capitalismo globale: ha svalutato

lo yen per rendere più appetibili i suoi prodotti all’estero, un estero

che comunque ha smesso di spendere in carabattole. Lungi

dall’acquistare BOT in euro e dollari, dovrà emetterne prima o poi

Pechino stessa

(2).

«Stiamo per constatare», scrive Evans Pritchard sul Telegraph, «se la

Cina ha fatto la scelta sbagliata a puntare su una strategia di

sviluppo basata su grandi investimenti nelle industrie esportatrici, a

modesto valore aggiunto, verso USA ed Europa»

(3).

Secondo la Banca Mondiale, la parte dei salari nel PIL cinese è calata

dal 52% al 40% dal 1999 ad oggi: «E’ la prova di un modello economico

disastrosamente squilibrato» - meno retribuzione al lavoro, più al

capitale - che ha già mostrato la sua grinta bancarottiera in

Occidente. Ora, il popolo cinese si rivolta giustamente, e siamo solo

all’inizio.

Quanto al Giappone, l’altro grande prestatore USA, è tornato nella sua

decennale deflazione, crescita zero e grave crisi interna.

I Paesi arabi petroliferi hanno lo stesso problema della Russia, il

petrolio non paga i loro consumi e lussi. E’ probabile che tutti, prima

o poi, dovranno emettere BOT.

Allora, fra due o cinque anni, chi continuerà a comprare i Treasury

Bills americani, che l’America getta sul mercato in masse enormemente

crescenti?

Ormai, l’America si è impegnata per 8 e passa trilioni, ha aggiunto al suo debito già immane il 60% del PIL.

E’ uno Stato insolvente. Ed è semplicemente ridicolo che le agenzie di

rating USA - create e pagate dalle banche americane d’affari, fallite o

prossime al fallimento - continuino a valutare il debito pubblico

americano AAA; quelle stesse agenzie che minacciano di declassare il

debito pubblico italiano (provocandone il rincaro per lo Stato) se

sfora di un 1%, dichiarano solvente un’America che sfora del 60%.

Il capitalismo terminale termina con queste immani frodi e ridicoli

trucchi, a cui tutti fingono di credere solo perchè non sanno cos’altro

fare.

Ma la palma dell’idiozia cieca va sicuramente all’Europa.

Se USA e Inghilterra hanno scelto la strada dell’iper-inflazione

abbassando i tassi primari rispettivamente allo 0,50% e al 2%, la BCE

ci porta diritti al gelo deflazionista, con paralisi dell’economia.

Infatti tiene duro coi tassi al 3,25%, ormai proibitivi; giovedì forse

li abbasserà, ma solo di 0,50% dicono.

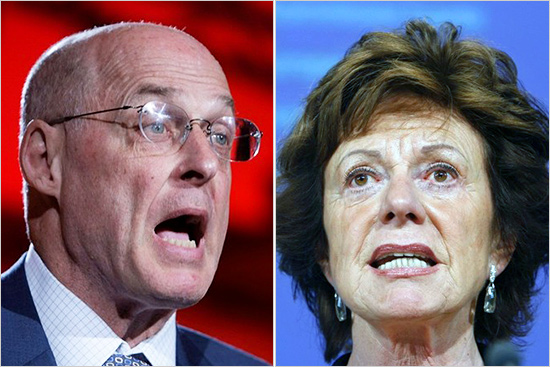

Insomma Trichet continua a combattere un’inflazione che non esiste più,

tenendo caro il costo del denaro quando sarebbe necessario regalarlo a

chi volesse ancora investire in qualcosa.

L’eurocrazia non-eletta di Bruxelles ci aggiunge di suo la stupidità del robot che è.

Le Francia ha speso 10,5 miliardi di euro per ricapitalizzare sei delle

sue grandi banche che hanno un piede nell’abisso? Ecco che la

kommissaria Kroes alla concorrenza dichiara questo aiuto «illegale»

perchè falsa la concorrenza europea

(4).

Il robot Kroes sta applicando alla lettera il trattato di Lisbona,

articolo 107, che vieta gli aiuti di Stato. Crolli pure il mondo, ma

niente aiuti di Stato.

Naturalmente i robot di Bruxelles sono molto meno formali quando a violare i trattati sono loro.

Per esempio: l’articolo 123 di Lisbona proibisce alla BCE di fare

prestiti «alle amministrazioni centrali, alle autorità regionali e alle

altre autorità pubbliche degli Stati membri».

Ebbene: la Banca Centrale Europea ha appena prestato 5 miliardi di

dollari ad uno Stato - e per di più a uno Stato che non fa parte della

zona-euro, ossia all’Ungheria. Quell’Ungheria che si è rovinata perchè

ha stipulato mutui in... franchi svizzeri, e dunque il suo crollo

avrebbe provocato il collasso finanziario della Svizzera; altro Paese

che sta fuori dall’euro.

L’articolo 126 è quello che limita il deficit al 3% del PIL: il nodo

scorsoio storico dell’Europa, oggi è stato un poco allentato. Non

perchè i robot si preoccupino del nostro strangolamento, ma perchè

hanno capito che gli Stati - di fronte ad una depressione di

straordinaria gravità - stanno comunque spendendo miliardi di euro per

salvare banche e per cercare di rianimare i consumi.

Per non perdere di autorità, Bruxelles ha dato il permesso agli Stati

di fare quel che fanno già, gonfiare il loro debito pubblico alla

spera-in-dio. Anche perchè, dato che la depressione ridurrà

drasticamente l’introito fiscale, in ogni caso i debiti pubblici

europei aumenteranno.

Insomma, la UE si comporta come il gallo di un proverbio africano: il

gallo che intima al Sole: «Non puoi sorgere, io non ho ancora cantato!».

E quanto alla concorrenza su cui la signora Kroes veglia occhiuta, non

ha letto tutti gli articoli su cui, da sacerdotessa robotica, presiede.

L’articolo 101, per esempio, proibisce la costituzione di posizioni

dominanti, e più generalmente ostacola le concentrazioni. Ma sulle

enormi concentrazioni bancarie avvenute in questi anni e acceleratesi

in questi mesi, la signora Kroes non ha avuto nulla da dire.

BNP-Paribas ha ingoiato Fortis, Commerzbank ha inglobato Dresdner, Lloyd ha risucchiato HBOS.

Questo non riduce un tantino la concorrenza?

Le banche si sono prese tutte le libertà nei tempi d’oro (in Italia,

fino al 2007, con profitti del 100%); si sono concentrate; la Kroes, e

l’eurocrazia in generale, ha lasciato ingigantire finanziarie come la

Deutsche, al punto che la Deutsche ha «attivi» probabilmente

inesigibili pari all’80% del prodotto interno lordo tedesco, e la UBS è

diventata così grossa che può trascinare nella sua caduta la sana

Svizzera. Nulla da dire su questo.

«Madame Kroes se ne fa una ragione, perchè è la ragione del capitale,

il mercato ha sempre ragione», scrive Fréderic Lordon sul Monde

Diplomatique: «ma se lo Stato interviene, allora è l’orrore; lasciarlo

fare è mancare in modo inammissibile ai principi, su questi non si

transige, perchè lo Stato è l’anti-mercato per eccellenza. Tra tutte le

violazioni del trattato europeo già perpetrate, non è un caso che siano

gli aiuti di Stato a far inviperire la commissaria, e per la prima

volta».

La Kroes ha avvertito minacciosa che la violazione dell’articolo 107 da parte della Francia deve essere «punita». E come?

Le banche che hanno ricevuto l’aiuto di capitali pubblici dovranno...

ridurre i loro prestiti all’economia. Ciò, proprio nel momento in cui

il mondo intero sta cercando di fare il contrario, spezzare il

terribile «credit crunch» (restrizione del credito) innescato dalla

crisi americana; proprio mentre gli USA - e gli Stati in genere -

stanno cercando di sostitursi alle banche che non prestano più (il che

mette un dubbio fondamentale sull’utilità delle banche private: se il

denaro può prestarlo lo Stato, come fa sempre in cicli di crisi, a che

cosa servono?).

E’ la prova definitiva della cecità robotica dell’eurocrazia. Questi

kommissari sono pronti a farci precipitare in una depressione mai

vista, pur di imporci il bacio ai sacri testi da loro confezionati.

La UE e la sua Banca Centrale agiscono esattamente come la Federal Reserve nel 1929, spingendoci come allora nell’abisso.

Lordon dice che è il momento di far saltare «questa» Europa, di aprire una crisi politica contro gli eurocrati.

Gli articoli che la necessità (o la avidità delle banche) ha obbligato

a violare sono ormai tanti: il 107, il 123, il 126, il 130.

E’ permesso cominciare a dire che, se la pseudo-costituzione europea

deve essere ripudiata di fatto alla prima grave crisi, è perchè è stata

pensata male, e va riscritta da cima a fondo?

(5)

Che i tanti risonanti «no» che l’hanno accolta ogni volta che questo

trattato è stato sottoposto a referendum erano il grido della realtà e

del buonsenso vitale (di coloro che vogliono vivere) contro il

dottrinarismo di robot occupati solo della purezza ideologica?

Se in Cina il popolo si rivolta, non lo dobbiamo fare anche noi?

Purtroppo, credo che Lordon si illuda sulla energia vitale degli

europei. Mentre scrivo, tutti i media italioti sono allarmati di una

cosa: che il Vaticano sia contrario alla depenalizzazione mondiale

dell’omosessualità.

In questo frangente, davanti all’abisso della depressione, la Francia -

il solo Stato che abbia un barlume di senso storico - ha ritenuto

urgente proporre questo all’ONU: la felicità legale degli omosessuali.

Questo è il problema politico primario.

E il secondo è questo: la sinistra italiota si batte per il diritto di

Murdoch a non pagare l’IVA al 20% come tutti; per il diritto di quelli

che si sono abbonati a Sky per vedere le partite, a farlo con lo sconto.

In queste ore, giornali e TG di sinistra parlano poco della crisi. Ma

danno con scandalizzato rilievo la notizia che Beppe Grillo s’è

comprato una villa in Svizzera.

Ma scusate, Veltroni non s’è appena comprato l’attico a Manhattan, con

vista su Central Park? E D’Alema non partecipa alle regate con il suo

proprio yacht? E che mi dite delle ville di Bertinotti, e di Ciampi? E

non avete niente da dire se Fantozzi, nella sua veste di curatore

fallimentare di Alitalia, si becca un emolumento di 15 milioni di euro?

Almeno Grillo spende soldi suoi; quelli, i soldi nostri.

Con questi dirigenti andiamo verso la crisi più grave della storia. E ce li teniamo pure cari.

Maurizio Blondet

(articolo pubblicato il 2 dicembre 2008)

1) Taj Adelaja, «Central Bank devalues ruble twice in a week», Moscow Times, 1 dicembre 2008.

2) Chris Oliver,

«China’s currency falls by record against US dollar – Decline may

signal official policy shift toward devaluation, analysts say»,

Marketwatch, 1 dicembre 2008.

3) Ambrose Evans-Pritchard, «World stability hangs by a thread as economies continue to unravel», Telegraph, 30 novembre 2008.

4) Frédéric Lordon, «Cette Europe-là est irréparable», Le Monde Diplomatique, 1 dicembre 2008.

5) Altro plateale

esempio della demenza europide è il piano ambientale «20-20-20», ossia

l’imposizione agli Stati di ridurre entro il 2020 del 20% le emissioni,

e di aumentare del 20% le fonti di energia rinnovabile. L’Italia

protesta giustamente: per noi è difficile ridurre le emissioni del 20%

perchè siamo già più efficienti (consumiamo gas nelle centrali, il

costo dell’energia da noi è così caro che abbiamo dovuto ingegnarci nel

risparmio) e per di più siamo già vicini alla richiesta di energie

rinnovabili, grazie ai soffioni boraciferi. Per converso, la Germania

usa centrali a carbone: dunque è più facile lì tagliare il 20%, e i

tedeschi hanno macchine più grosse. «Noi abbiamo auto che fanno 20

chilometri con un litro mentre quelli degli altri ne fanno 15. Portare

le nostre auto a 24 chilometri con un litro (miglioramento del 20%) è

molto più costoso che far passare quelle degli altri da 15 a 18 sempre

più 20%» (Carlo Stagnaro, Avvenire 22 ottobre 2008). Credete che questo

limpido ragionamento convinca la euro-idiozia? Nemmeno per sogno: si

sono innamorati della loro formula «20-20-20» e non vogliono cedere di

un millimetro. Ovviamente, la sinistra italiota dà ragione agli

eurocrati, per dare addosso al governo Berlusconi.

|

La

casa editrice EFFEDIEFFE ed il direttore Maurizio Blondet, proprietari

dei contenuti del giornale on-line, diffidano dal riportare su altri siti, blog,

forum, o in qualsiasi altra forma (cartacea, audio, etc.) e attraverso attività di spamming e mailing i

suddetti contenuti, in ciò affidandosi alle leggi che tutelano il

copyright ed i diritti d’autore. Con l’accesso al giornale on-line

riservato ai soli abbonati ogni abuso in questo senso, prima tollerato,

sarà perseguito legalmente. Invitiamo inoltre i detentori,a togliere

dai rispettivi archivi i nostri articoli. |

|

Home >

Free Back to top

Nessun commento per questo articolo

Aggiungi commento