La Grecia verso il default sovrano?

26 Novembre 2009

E’ la tesi di Ambrose Evans-Pritchard del Telegraph, notoriamente ostile all’euro. Ma fornisce dati su cui vale la pena di riflettere

(1). Con l’Italia in mente.

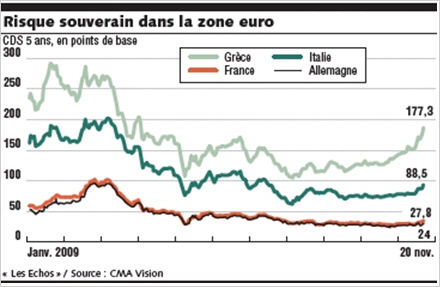

La «forbice» (spread) fra i BOT greci e quelli tedeschi a 10 anni è saltata a 178 punti-base: il che significa che il governo di Atene, per farsi prestare denaro dai «mercati», deve offrire quasi il 2% di interessi in più di Berlino sui suoi titoli di debito pubblico.

Il rincaro del debito è rovinoso per un Paese economicamente debole, nel pieno di una crisi mondiale dove i debiti pubblici più potenti (USA) faranno una concorrenza spietata

(2). E 18 miliardi di euro di debito pubblico greco vengono a scadenza, e andranno rinnovati, nel secondo trimestre del 2010.

Secondo dati UE, senza tagli crudeli il debito greco salirà dal 99% del PIL del 2008 al 135% nel 2011. Non stupisce che i BOT greci, la cui forbice sui BOT germanici era pari a quella italiana, si sia staccata dai BOT nostrani e voli più alto.

Secondo l’ortodossia monetaria, s’impongono crudeli austerità sociali. Non facili: il governo socialista Papandreu ha appena vinto le elezioni promettendo ampie spese sociali. Gli scioperi (i sindacati sono molto rossi) si vanno facendo ogni giorno più violenti, minacciando l’ordine pubblico. Papandreou ha proposto il taglio degli stipendi pubblici superiori a 2 mila euro mensili, rischiando con ciò la spaccatura del suo partito, il PASOK: anche loro hanno una classe pletorica di parassiti statali, che sono una forza politica in sè.

Gli introiti del turismo, la grande industria nazionale dopo la cantieristica, sono crollati del 20% in un anno. La vicinaTurchia, per confronto, ha visto aumentare i suoi. Perchè?

Perchè Ankara ha ancora la sua moneta. In Grecia, l’euro ha reso tutto carissimo: i generi di prima necessità e i servizi essenziali costano più che in Germania, i salari sono stati aumentati del 12% dal 2008 e tuttavia non tengono il passo coi rincari; in compenso, riducono la «competitività» greca in ogni campo (fra cui i trasporti navali, attività nazionale primaria), sicchè il Paese è ora al 71° posto nell’indice di competitività del World Economic Forum, in coda all’Egitto.

E non solo l’aver adottato l’euro – ossia il marco tedesco – ha strangolato l’economia ellenica; «

l’appartenenza alla eurozona blocca ogni via d’uscita dalla crisi, salvo mendicare verso gli altri Paesi UE», dice Evans-Pritchard.

Altri Paesi hanno raggiunto simili livelli di debito e sono sopravvissuti, «

ma non in queste condizioni». I greci «

non possono nè svalutare nè stampare moneta».

I CDS, ossia quei derivati con cui la speculazione valuta il rischio di bancarotta di un Paese, in teoria assicurandosi contro il rischio, sono saliti di 40 punti in una settimana per il debito greco.

Le banche greche si sono servite abbondantemente della liquidità in euro, dello «stimolo» della BCE: hanno preso a prestito 40 miliardi di euro della BCE all’1%, e li hanno reinvestiti, diciamo così, in BOT ellenici che danno un interesse maggiore. Di fatto, ciò si configura come un sussidio alla debole economia greca. Ma ora, la Banca Centrale di Atene ha avvertito le banche che devono liberarsi dello pseudo-denaro creato dalla BCE, perchè comincia la restrizione, il rientro della liquidità in eccesso in Europa: ci sono infatti segni di ripresa in Germania, e la Germania teme una fiammata d’inflazione. Si stringe dunque la borsa prima che altri Paesi siano usciti dalla depressione, come vuole Berlino.

Il guaio aggiuntivo è il rischio di effetto-domino nei Paesi vicini, per lo più dell’Est Europa ex-comunista, con cui la Grecia ha molti affari. Questi Paesi hanno comprato quasi un quarto del totale delle esportazioni greche del 2008; l’hanno fatto con prestiti greci. Le banche greche hanno prestiti verso l’Est Europa per 55 miliardi di euro, pari al 22% del PIL ellenico. Le prime quattro banche greche hanno il 40% del mercato del credito in Macedonia, il 35% in Albania, il 30% in Bulgaria e il 20% in Romania. Il costo del denaro in rialzo in Grecia, e severi «aggiustamenti finanziari», possono creare difficoltà di credito in quei Paesi, che già non scoppiano di salute.

Che fare? I liberisti come Evans-Pritchard gongolano: per dieci anni la Grecia ha goduto dei benefici dell’euro, ossia ha potuto prendere a prestito denaro quasi allo stesso basso interesse della Germania (vale lo stesso per l’Italia); doveva approfittarne per tagliare quel suo debito pubblico, e invece ha vissuto da cicala. Ora è la resa dei conti. E sulla scacchiera non resta alcuna mossa.

Le austerità e i tagli alla spesa pubblica, senza la svalutazione (oggi impossibile) non farebbero che precipitare la crisi. E cosa succede se Atene, primo Paese dell’euro, fa default sul debito?

Niente è previsto nei trattati europei, nè nella carta della BCE, per una simile eventualità, per sostenere il Paese in crisi. Anzi, il patto di stabilità viene applicato ferreamente: l’ordine agli Stati è di contenere il debito anche in tempo di depressione. E al contrario della Federal Reserve e della Bank of England (che hanno esagerato) la BCE non ha monetizzato il debito pubblico (del resto non c’è un «debito pubblico europeo»), anzi continua la politica ortodossa del rigore, il che significa appunto un rincaro dei debiti pubblici deboli.

Un sostegno da parte dei Paesi messi meglio, Germania e Francia, dev’essere deciso dai parlamenti nazionali, poco inclini, con questi chiari di luna, a largheggiare per gli stranieri del «Club Med» europeo. D’altra parte, le banche europee (quelle tedesche per lo più) detengono 200 miliardi di euro di debito greco, dunque premeranno per evitare il default del debitore.

Probabilmente, la Germania (la sola che conta) imporrà «condizioni di risanamento» pari a quelle che il Fondo Monetario Internazionale suole imporre ai Paesi africani, per lo più con l’effetto di precipitarne la crisi.

La politica monetaria è inflessibile; a diventare ancor più flessibile dovrà essere il lavoro, colpevolmente «poco competitivo» e che pretende troppo in previdenza sociale. La BCE ha il divieto legale di comprare Buoni del Tesoro greci o di qualunque altro Paese, all’emissione; ma può farlo acquistandoli sul mercato secondario (liberismo anzitutto).

Lo farà, ma a certe condizioni. Quali?

Si avvicina l’occasione sognata dagli ideologi UE alla Padoa Schioppa: la crisi, provocando «crisi asimmetriche» nei vari Paesi a forza economica divergente ma sotto il giogo dell’unica moneta, e disastri sociali e politici conseguenti, forzeranno quei Paesi ad invocare un’Europa politica e federale, ovviamente senza democrazia, e in mano ai banchieri. La Grecia sarà «salvata» ma dovrà dare il controllo sullo proprie tasse e sulle proprie spese alla Commisione. La Grecia perderà il diritto di emettere titoli del suo debito sovrano, primo esempio di perdita totale della sovranità; la UE emetterà buoni del Tesoro per la Grecia come per altri, sotto forma di debito federale. Seguirà una tassazione federale, come già promesso dal neo cosiddetto presidente Van Rompuy.

«

Di fatto, l’aggravarsi della crisi accresce la probabilità di un passo in avanti verso il federalismo di bilancio», si rallegra Philippe D’Arvisenet, analista capo del Gruppo BNP Paribas

(3).

Naturalmente esiste un’altra via, per quanto dura e difficile: uscire dall’euro.

«

Ma questo è difficilmente concepibile», nota euforico l’analista di Paribas: «

Si accompagnerebbe a tassi d’interessi estremamente elevati con la ricomparsa del rischio di cambio e un ritorno d’inflazione dovuto ai rincari dei prezzi all’importazione. Il ribasso del cambio provocherebbe un forte rialzo del debito denominato in euro, mentre i risparmiatori farebbero di tutto per conservare i loro averi in euro. Si aggiungano le difficoltà giuridiche associate al cambiamento di moneta».

Tutto vero. Ma l’europeista banchiere trascura di menzionare un dettaglio: la Grecia (o l’Italia), per uscire dall’euro, potrebbero – dovrebbero – anzitutto ripudiare il debito sovrano. Le banche tedesche coi 200 miliardi di euro del debito greco ci perderebbero tutto, come il 50% di stranieri che detengono BOT italiani. Certo, i Paesi ripudianti affronterebbero «tassi d’interesse estremamente elevati» da pagare però nella loro moneta, che stampano in casa, non in euro. E di colpo, il turismo tornerebbe a buon mercato, e soprattutto i noli navali (la Grecia possiede un terzo del naviglio mercantile mondiale) tornerebbero fieramente competitivi, e pagabili in «nuove dracme».

Anni di sacrifici, ma in cambio della sovranità ritrovata, e con prospettive reali di ripresa – e di lavoro per i giovani, liberato dal peso di dover pagare, per i loro 50 anni di vita attiva, gli interessi in euro sul debito pubblico.

Ciò val anche più per l’Italia, concorrente diretto della Germania e aggravata dall’euro forte.

Lo so, non è facile uscire dall’euro e ripudiare il debito di Stato. Ma forse basterebbe minacciarlo, per vedere la Germania chiedere la svalutazione dell’euro (o marco), e correre al soccorso del Club Med.

Post scriptum: I guai della Grecia, come quelli dell’Italia, hanno un colpevole: un governo che ci ha fatto entrare nell’euro a un tasso di cambio assurdamente sfavorevole, per «prestigio» o per obbedienza alla City.

Da noi, il colpevole si chiama Prodi.

1) Ambrose Evans-Pritchard, «Greece tests the limit of sovereign debt as it grinds towards slump», Telegraph, 22 novembre 2009.

2) Qualcuno un giorno dovrà dire grazie a Tremonti, che sta resistendo alle pretese di spese facili di tutti gli altri ministri, da Brunetta alla Prestigiacomo. La Prestigiacomo!

3) Philippe D’Arvisenet: «Eclatement de l’UEM: il ne faut pas rêver», Comunicato BNP Paribas.

|

La

casa editrice EFFEDIEFFE, diffida dal riportare attraverso attività di spamming e mailing

su altri siti, blog, forum i

suddetti contenuti, in ciò affidandosi alle leggi che tutelano il

copyright ed i diritti d’autore. |

|

Home >

Europa back to top

Nessun commento per questo articolo

Aggiungi commento