|

|

|

|

|

|

|

Le agenzia di rating USA devastano l’Europa

07 Gennaio 2010

I ministri delle Finanze europei (Eurogruppo) si apprestano a dare la purga alla Grecia, colpevole di eccessivo debito pubblico: imporranno al Paese un drastico «programma di rientro» (di stabilità, lo chiamano) ossia tagli alla spesa pubblica durissimi, licenziamenti di statali in massa, e aumenti stellari della pressione tributaria. Se la Grecia non riuscirà a «rientrare» entro febbraio, la UE – in forza dell’articolo 126-9 della cosiddetta costituzione – imporrà vere e proprie sanzioni (sospensione dei prestiti europei) e multe miliardarie. Ad un Paese che già fatica a pagare il debito pubblico.

Così la melliflua Unione Europea mostrerà la sua faccia feroce e demenziale. Perchè quelle che saranno dettate sono esattamente le ricette che spingeranno la Grecia nel baratro dell’insolvenza: non potendo svalutare la moneta (che non è più sua, ma l’euro), persi gli introiti del turismo (che viene accaparrato dalla Turchia, più a buon mercato con la sua moneta), dovrà applicare una politica di deflazione che non farà che aumentare il debito pubblico, per riduzione degli introiti fiscali conseguente. (Greece faces intrusive EU surveillance amid reports of a burgeoning deficit)

Ma nel massacro si distinguono le agenzie di rating americane, a cui l’eurorazia si affida nei suoi giudizi. Sia Fitch sia Standard & Poor’s hanno degradato il debito pubblico dello Stato greco a BBB+. Il che significa che già oggi i titoli di Stato greco a dieci devono pagare 2,35% di interessi in più rispetto a quelli tedeschi. Il servizio del debito per la Grecia diventa impossibile. La bancarotta si avvicina.

L’assurdità della situazione è denunciata dall’economista e sociologo francese Jean-Paul Fitoussi: «Gli Stati europei, che hanno stanziato cifre enormi per scongiurare la più grave crisi finanziaria della storia, sono oggi accusati di essere stati dispendiosi e di aver accumulato debiti insostenibili. La Commissione Europea, che nulla ha fatto nè detto quando la tempesta infuriava più forte, oggi ritrova la sua voce: per avviare la procedura di deficit eccessivo contro 20 su 27 Paesi della UE».

Gli Stati vengono obbligati a rientrare nei limiti sanciti dal patto di stabilità UE, come se fossimo in una situazione «normale», mentre non vi è stato niente di normale e ragionevole negli anni scorsi, dice Fitoussi.

«E il colmo del cinismo è che la agenzie di rating raddoppiano occhiutamente la loro sorveglianza sui debiti degli Stati, e i mercati finanziari – che sono stati le vittime delle agenzie di rating – accordano loro la massima attenzione», fuggendo dal prestare a quegli Stati che le agenzie americane giudicano male.

Eppure sono quelle stesse agenzie che hanno valutato AAA i titoli fatti di mutui concessi a persone insolventi, i famosi subprime, ed ogni altro titolo tossico, quella massa di «crediti» e «attivi» che sono la causa della presente rovina. Risparmiatori e fondi d’investimento hanno comprato quei titoli, fiduciosi nel loro «rating», perchè le agenzie americane hanno nascosto che essi «incorporavano rischi considerevoli».

Le agenzie sono «corresponsabili della crisi in quanto hanno sottovalutato i rischi inerenti alla detenzione di questi titoli privati», emessi da speculatori senza scrupoli. Adesso fanno di peggio: «Sopravvalutano i rischi connessi alla detenzione di titoli pubblici». Con ciò, «innescano un approfondimento della crisi», perchè gli Stati dovranno prendere misure di austerità che ritarderanno – se non uccideranno – ogni speranza di ripresa.

Le agenzie di rating accusano: i prodotti interni lordi degli Stati sono calati, rendendoli debitori meno sicuri. E’ vero, dice Fitoussi: un calo del -4% in zona euro, e 6 milioni di disoccupati in più, che non contribuiscono più all’introito tributario. Ma «il calo del prodotto interno lordo è la conseguenza degli errori di valutazione dei mercati speculativi», causa della depressione, e non da errori degli Stati. Gli errori degli speculatori si aggiungono agli errori (chiamiamoli così) delle agenzie di rating.

«Gli sforzi dei governi per evitare che l’avidità dei mercati travolgesse l’economia reale vengono giudicati come altrettante debolezze in base alle norme contabili». Sicchè i «mercati» esigono premi di rischio dagli Stati, che non hanno richiesto invece ai titoli emessi dalla speculazione più folle.

Questo è il punto: i debiti emessi da Goldman Sachs e da Lehman Brothers non sono della stessa natura dei debiti di Stato. Gli Stati non si indebitano per speculare, ma per sostenere le società che governano, e salvare l’economia reale rovinata dalla speculazione. Non meritano lo stesso rating.

Invece, le istituzioni finanziarie sovrannazionali – serve dell’ideologia del capitalismo finanziario e delle sue valutazioni di «valore» – giudicano le spese di emergenza sociale sostenute dagli Stati come spese cattive. Non tengono conto del fatto che (secondo il Fondo Monetario) «i Paesi del G20 hanno consacrato in media il 17,6% del loro prodotto interno lordo al sostegno diretto del sistema bancario e soltanto lo 0,5% del PIL nel 2008, lo 1,5% nel 2009, e l’1% nel 2010 alle misure di sostegno alla sofferenza sociale». L’Europa, con sistemi previdenziali più sviluppati, ha persino speso meno degli Stati Uniti in questo settore: 1,6% del PIL contro il 5,6% americano.

E tuttavia proprio «la zona euro si trova ad essere la più vulnerabile alla sorveglianza dei mercati» speculativi, sempre convinti che le loro reti di protezione sociale rendano gli Stati europei «meno competitivi».

«E’ in questo che lo sforzo dei governi, benchè meritorio, è stato di corta veduta», denuncia Fitoussi: «Consacrare tali astronomiche somme al salvataggio del sistema finanziario, senza esigere in cambio reali garanzie» – ossia regolamentazioni della speculazione irresponsabile – è stata una mancanza di previsione. «Constatare che le agenzie di rating sono state incompetenti, e non far nula per regolamentarne il funzionamento, è una sfida al buon senso. Il contribuente dovrà pagare due volte: una volta per il salvataggio, e un’altra perchè il debito contratto per il salvataggio è considerato di cattiva qualità».

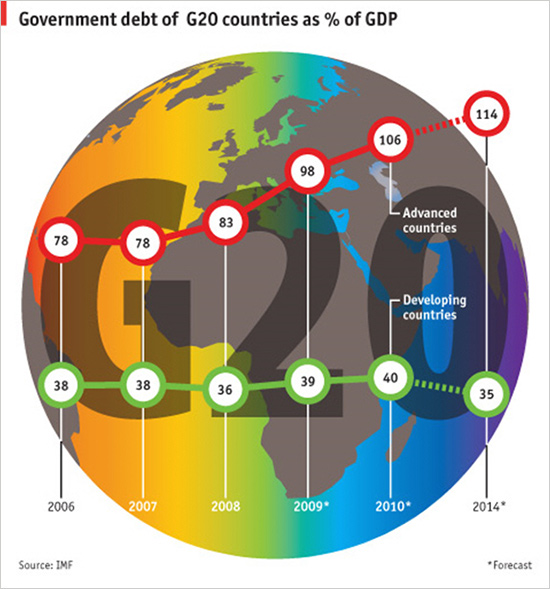

Il debito pubblico dei Paesi (ex) sviluppati per salvare le banche ha raggiunto il 106% del PIL in media. Ma questa immagine non rivela tutta la tragica realtà: il deficit del Giappone, per esempio, si sta avvicinando al 225% del debito sul PIL: sarà divertente constatare chi si affollerà alle aste dei Buoni del Tesoro nipponici per acquistarli, e a quale prezzo. Il Giappone è il primo candidato all’insolvenza, il bilancio statale diventando incapace di servire un simile debito con tassi d’interessi sicuramente più esosi. Nessuno dei Paesi (ex) sviluppati però sarà risparmiato, visto che da sei mesi la moneta (M3) si contrae in USA e nella UE, segno di un disseccamento del credito che continua, da parte delle banche che continuano a nascondere i cattivi debiti di cui sono piene.

Precipitiamo nella deflazione epocale – o in una iper-inflazione epocale che sarà decretata per gestirla.

«Si tace sull’enorme costo del salvataggio planetario del sistema delle banche, e sul costo storico di perdita del PIL causato dalle disfunzioni del sistema bancario, per puntare il dito accusatorio sulle spese – infinitamente minori come si è visto – destinate dagli Stati all’alleviamento delle sofferenze sociali. Di conseguenza, sale la pressione sui governi perchè riducano le spese pubbliche sociali e si astengano da programmi d’investimento (pubblico) per preparare l’avvenire. Invece di interrogarsi sulle responsabilità delle politiche anteriori all’emergenza della crisi, ci si dedica ad accelerare il ritorno a quelle stesse politiche».

Invece, sono quelle «politiche» che vanno cambiate. Fitoussi ne indica tre punti:

Sottrarre le spese pubbliche alla sorveglianza della speculazione finanziaria: «E’ invece il sistema fianziario che va messo sotto sorveglianza, regolandolo in modo che non possa più prendere rischi sconsiderati coi soldi degli altri, siano i soldi di chi si è fidato di loro, siano i soldi di chi s’è astenuto dalla speculazione (i contribuenti)».

Riconoscere che «la crescita (del decennio di boom) è stata relativamente sostenibile solo nei Paesi dove il sistema di protezione sociale è più sviluppato, come la Francia», l’Italia e Germania: «La tesi secondo cui se questi Paesi hanno meglio resistito al collasso, vuol dire che la loro ripresa sarà pù lenta, vuol dire che gli ideologi non hanno veramente capito il concetto di sostenibilità».

Riconoscere «che la crisi è stata globale e la ricerca a qualunque prezzo della competitività non fa che aggravarla. Le politiche di salvezza attraverso le esportazioni hanno speranza di riuscire soltanto se altri Paesi accettano di essere in deficit: una vittoria di Pirro, visto che conosciamo la responsabilità dei deficit planetari (degli USA) nella genesi della crisi». (Après la crise, un conte parfaitement immoral, par Jean-Paul Fitoussi)

E’ un cambio rivoluzionario di prospettive e di intendere l’economia – pubblica e privata – quello che Fitoussi propone. Ha una possibilità di essere tenuta in considerazione dagli eurocrati? Si ha ragione di dubitarne. Loro credono alle agenzie di rating americane, e stanno spingendo la Grecia all’insolvenza – fino al giorno in cui la Grecia, ed altri Paesi, non decideranno di compiere l’azione sovrana per eccellenza, il ripudio del debito detenuto dalla speculazione. A quel punto, si spera, l’Europa andrà a pallino, e l’eurocrazia e i suoi banchieri dovranno essere fucilati per decimazione.

Vaga speranza. Per adesso, godiamoci come sarcastica consolazione l’ultima impresa delle agenzie di rating e della speculazione: il 29 dicembre il debito publico britannico – i primi della classe in liberismo – è stato valutato (e trattato) come più rischioso del debito pubblico italiano. Anzi, persino di quello spagnolo. (Britain's debt now a 'riskier proposition' than Italy's)

Di fatto, i padroni dei «valori del capitalismo» annidati fra Fitch e Goldman Sachs vogliono da Londra un punto in più sui suoi titoli di debito pubblico perchè giudicano che il governo britannico che uscirà dalle prossime elezioni non sarà capace di ridurre il deficit contratto per il salvataggio delle sue banche, o perchè dovrà diluirlo ricorrendo all’inflazione.

E’ la vendetta della realtà su uno Stato che ha imitato gli USA in tutto: anche nell’emissione di carta moneta per comprare i titoli del debito pubblico nazionale. La Banca d’Inghilterra ha creato 200 miliardi di sterline per comprare i BOT inglesi: come abbiamo già detto, è il sistema con cui il barone di Munchausen, celebre contapalle, si trasse fuori dalle sabbie mobili tirandosi per i capelli. Così almeno disse lui. Adesso lavora alla City, e consulta Standard & Poor’s. E’ la vendetta della realtà su uno Stato che ha imitato gli USA in tutto: anche nell’emissione di carta moneta per comprare i titoli del debito pubblico nazionale. La Banca d’Inghilterra ha creato 200 miliardi di sterline per comprare i BOT inglesi: come abbiamo già detto, è il sistema con cui il barone di Munchausen, celebre contapalle, si trasse fuori dalle sabbie mobili tirandosi per i capelli. Così almeno disse lui. Adesso lavora alla City, e consulta Standard & Poor’s.

Intanto, quatto quatto, il governo USA sta varando una norma per cui i gestori dei fondi monetari avranno la possibilità, a loro insindacabile giudizio, di «sospendere le redenzioni», ossia di non restituire il denaro ai clienti che lo chiedono indietro. E’ l’equivalente della chiusura degli sportelli bancari nel 1929, quando le folle si misero in fila per ritirare i loro risparmi dai conti correnti.

Chissà che valutazione si preparano a dare Fitch, Standard & Poor’s e l’agenzia di rating di Munchausen, così severe coi debiti di Stato... (This Is The Government: Your Legal Right To Redeem Your Money Market Account Has Been Denied)

|

La

casa editrice EFFEDIEFFE, diffida dal riportare attraverso attività di spamming e mailing

su altri siti, blog, forum i

suddetti contenuti, in ciò affidandosi alle leggi che tutelano il copyright ed i diritti d’autore. |

|

Home > Economia Back to top

Nessun commento per questo articolo

Aggiungi commento

|

|

|

|

|

Libreria Ritorno al Reale

EFFEDIEFFESHOP.com

La libreria on-line di EFFEDIEFFE: una selezione di oltre 1300 testi, molti introvabili, in linea con lo spirito editoriale che ci contraddistingue.

|

|

|

|

|

|

Servizi online EFFEDIEFFE.com

|

|

Redazione : Conoscete tutti i collaboratori EFFEDIEFFE.com

|

Contatta EFFEDIEFFE : Come

raggiungerci e come contattarci

per telefono e email.

|

RSS : Rimani aggiornato con i nostri Web feeds

|

|

|

|

|

|

|

Il sito www.effedieffe.com.non è un "prodotto editoriale diffuso al pubblico con periodicità regolare e contraddistinto da una testata", come richiede la legge numero 62 del 7 marzo 2001. Gli aggiornamenti vengono effettuati senza alcuna scadenza fissa e/o periodicità

|

|

|